一眼看透新增值稅申報!5月1日起要用,不學(xué)習(xí)沒辦法申報!

- 來源:

- 西昌巧手軟件科技有限公司

- 作者:

- 西昌巧手軟件科技有限公司

- 發(fā)布時間:

- 2019年03月30 10:43

- 瀏覽:

- 2674

一眼看透新增值稅申報!5月1日起要用,不學(xué)習(xí)沒辦法申報!

新增值稅稅率將于4月1日正式執(zhí)行,隨之而來的申報問題亟待解決。

這不,3月21日國家稅務(wù)局頒發(fā)《國家稅務(wù)總局關(guān)于調(diào)整增值稅納稅申報有關(guān)事項的公告》。

增值稅申報從5月1日開始實施,即新稅率實施后的第一個申報期開始實施。

那么具體有哪些變化?

變化的申報表如何填寫?

4月補開16%的發(fā)票后5月如何申報?

怎么開紅字發(fā)票?

接下來小編帶領(lǐng)大家一起走一遍填報的流程,包含申報表的具體變化&注意點、填寫方法,以及4月補開16%的發(fā)票后5月如何申報等問題。

文章涵蓋了所有變化點,大家務(wù)必耐心看完!

01

看透增值稅申報之

附表一的變化填寫方法

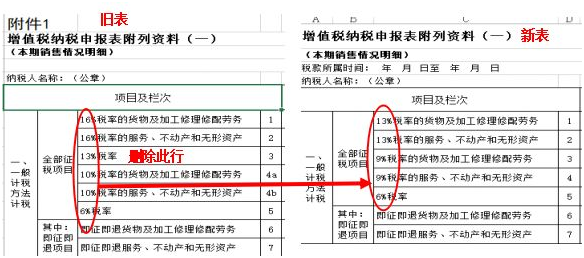

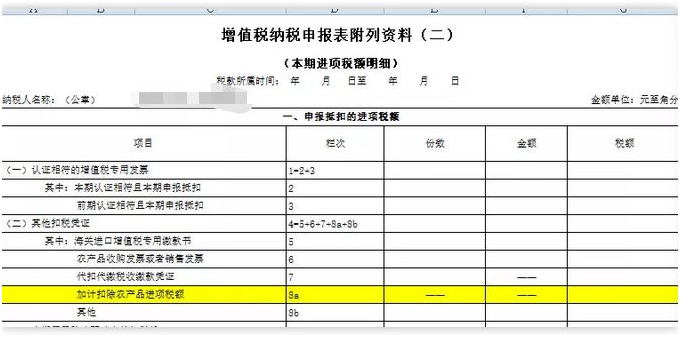

原16%所在欄次(1、2欄次)名稱一一對應(yīng)調(diào)整成13%的內(nèi)容。

原第3欄“13%稅率”欄次直接刪除。

原10%所在欄次名稱一一對應(yīng)調(diào)整成9%的內(nèi)容。由于第3欄刪除,表格欄次上移,9%所在的欄次由4a、4b調(diào)整為3、4。

具體如下圖:

國家稅務(wù)總局公告2019年第15號規(guī)定,納稅人申報適用16%、10%等原增值稅稅率應(yīng)稅項目時,按照申報表調(diào)整前后的對應(yīng)關(guān)系,分別填寫相關(guān)欄次。

怎么理解?看下面案例。

1.紅字發(fā)票怎么開?

4月1日后,納稅人發(fā)生銷貨退回、開票有誤、應(yīng)稅服務(wù)終止或者銷貨部分退回及發(fā)生銷售折讓按原稅率開具紅字發(fā)票以及申報表的填寫示范。

【案例一】

2019年4月10日,A公司收到一張供應(yīng)商2019年3月20日開具的增值稅專用發(fā)票,金額100,稅率16%,稅額16。財務(wù)審核發(fā)現(xiàn)發(fā)票名稱開具有誤,A有限責(zé)任公司開成了A公司,發(fā)票直接退回供應(yīng)商。

供應(yīng)商改如何處理?

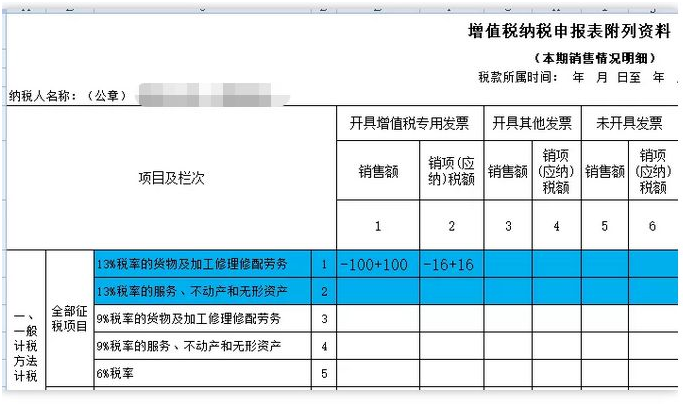

供應(yīng)商4月收到退回發(fā)票后,直接在開票系統(tǒng)申請紅字通知單并開具紅字發(fā)票,金額-100,稅額-16,同時開具一張正確的發(fā)票,金額100,稅率16%,稅額16。

國家稅務(wù)總局公告2019年第14號規(guī)定,增值稅一般納稅人(以下稱納稅人)在增值稅稅率調(diào)整前已按原16%、10%適用稅率開具的增值稅發(fā)票,發(fā)生銷售折讓、中止或者退回等情形需要開具紅字發(fā)票的,按照原適用稅率開具紅字發(fā)票;開票有誤需要重新開具的,先按照原適用稅率開具紅字發(fā)票后,再重新開具正確的藍(lán)字發(fā)票。

為了方便展示過程,下面申報列明具體填寫數(shù)據(jù)的過程。

其實就是把一正一負(fù)合并填寫到對應(yīng)欄次的13%欄次即可。

2.補開發(fā)票怎么開?

4月1日之前按未開票收入申報后,4月份補開16%、10%發(fā)票的增值稅申報填寫實例。

【案例二】

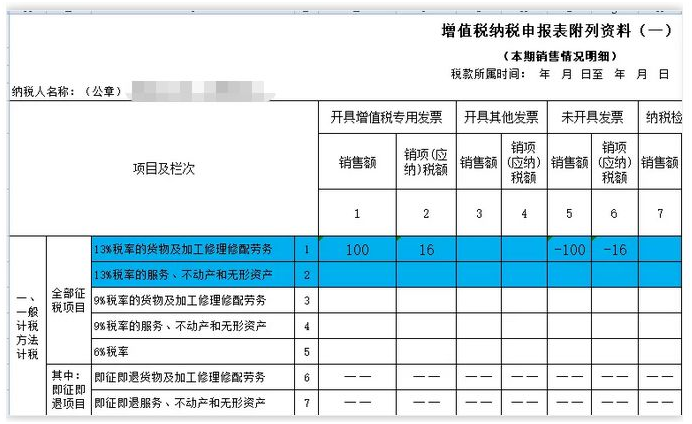

A公司2019年3月發(fā)生了一筆應(yīng)稅收入,金額100,稅率16%,稅額16,由于無法取得對方開票信息,暫未開票,會計在4月申報3月增值稅時候進(jìn)行了未開票收入的填寫申報。

2019年4月20日,客戶提供了開票信息,因為納稅義務(wù)時間發(fā)生在3月。這個時候應(yīng)該給客戶開具16%的增值稅專用發(fā)票,而不是開13%。

那么4月補開16%的發(fā)票后,5月如何申報呢?

國家稅務(wù)總局公告2019年第14號規(guī)定,納稅人在增值稅稅率調(diào)整前未開具增值稅發(fā)票的增值稅應(yīng)稅銷售行為,需要補開增值稅發(fā)票的,應(yīng)當(dāng)按照原適用稅率補開。

申報表填寫如下:

5月份申報填寫:16%的對應(yīng)填寫13%欄次。

02

看透增值稅申報之

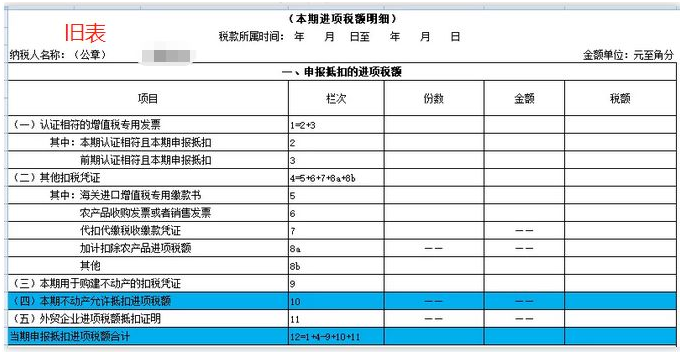

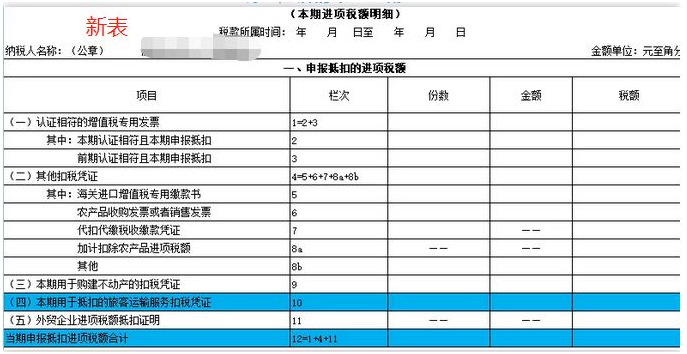

附表二的變化填寫方法

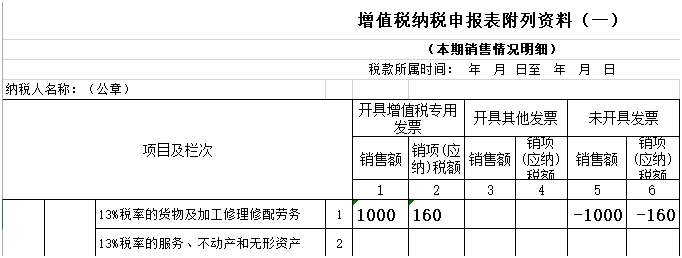

1、附表二中農(nóng)產(chǎn)品加計扣除欄次8a維持不變。

【財政部 稅務(wù)總局 海關(guān)總署公告2019年第39號】規(guī)定“納稅人購進(jìn)農(nóng)產(chǎn)品,原適用10%扣除率的,扣除率調(diào)整為9%。納稅人購進(jìn)用于生產(chǎn)或者委托加工13%稅率貨物的農(nóng)產(chǎn)品,按照10%的扣除率計算進(jìn)項稅額”

購入當(dāng)期:按照法定扣除率9%填報,填列在附表二的第6欄“農(nóng)產(chǎn)品收購發(fā)票或銷售發(fā)票”的“稅額”欄=農(nóng)產(chǎn)品銷售發(fā)票或者收購發(fā)票上注明的農(nóng)產(chǎn)品買價*9%

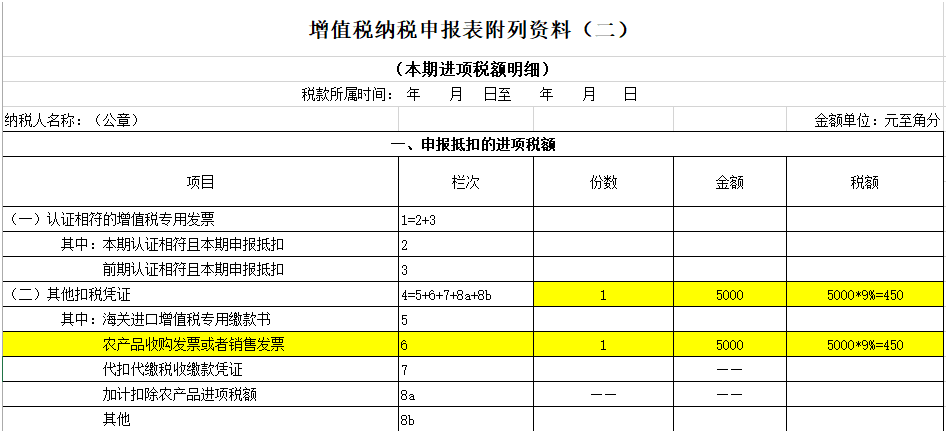

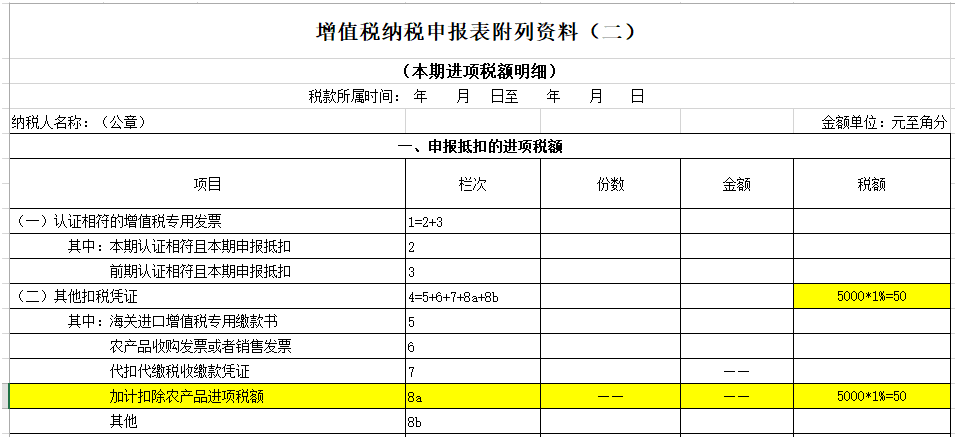

用于生產(chǎn)或者委托加工13%稅率貨物農(nóng)產(chǎn)品的領(lǐng)用當(dāng)期:將加計1%的部分填入第8a欄“加計扣除農(nóng)產(chǎn)品進(jìn)項稅額”的“稅額”欄。

【案例三】

某公司5月份取得農(nóng)產(chǎn)品銷售發(fā)票,注明買價5000元,次月申報如何填寫?

6月份領(lǐng)用生產(chǎn)13%的農(nóng)產(chǎn)品,次月申報填寫:

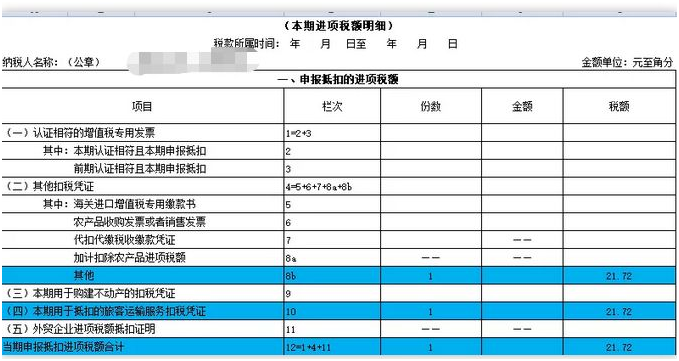

2、附表二中的第10欄項目名稱調(diào)整為“(四)本期用于抵扣的旅客運輸服務(wù)扣稅憑證”;

第12欄“當(dāng)期申報抵扣進(jìn)項稅額合計”計算公式調(diào)整為“12=1+4+11”。

這里的變化主要應(yīng)對兩個新政策:

1>不動產(chǎn)分期抵扣取消

【財政部 稅務(wù)總局 海關(guān)總署公告2019年第39號】規(guī)定4月1日起,不動產(chǎn)分期抵扣政策不再執(zhí)行,而采用一次性抵扣方式。

原附表五《不動產(chǎn)分期抵扣計算表》直接取消也是因為該政策,截止3月底所屬期附表五的期末余額,納稅人可以在4月所屬期一次性轉(zhuǎn)入到附表二的第8b欄。

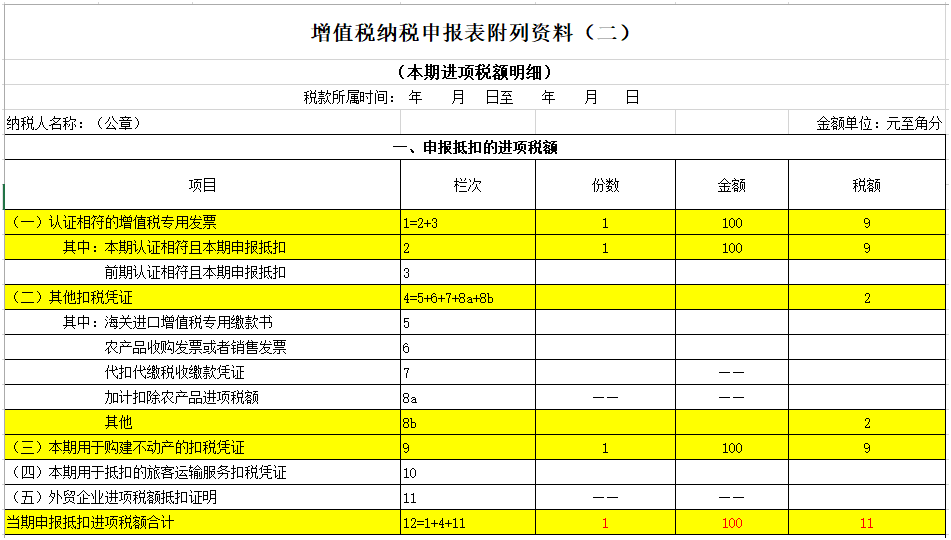

【案例四】

某公司截止3月底所屬期附表五的期末余額為2萬元,4月當(dāng)期購買一個商鋪,金額100萬,進(jìn)項稅額9萬。

小好有話說:

增值稅的稅率4月1日將執(zhí)行、申報表5月1日將開始填寫,以及隨之而來的發(fā)票問題,讓會計小主們應(yīng)接不暇,怎么辦?

小好推薦咱們的“好會計”智能云財務(wù)軟件,好會計擁有增值稅申報表,近期更是根據(jù)增值稅政策要求,研發(fā)出季度月末期末結(jié)轉(zhuǎn)“免交增值稅”和“回沖稅金”的模板。

營業(yè)季度收入小于等于30萬自動生成免交增值稅和回沖稅金憑證; 如果營業(yè)季收入大于30W,系統(tǒng)會自動給出提示是否還需要繼續(xù)結(jié)轉(zhuǎn)。

點擊圖片,立即試用好會計

2>購進(jìn)國內(nèi)旅客運輸服務(wù)抵扣

【案例五】

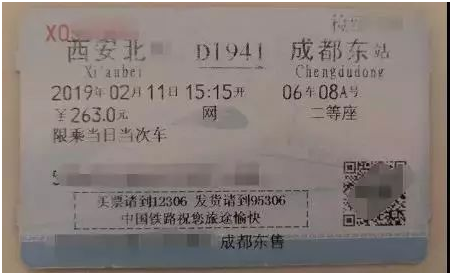

A公司員工小李2019年4月20日出差,取得注明旅客身份信息的鐵路車票一張,為按照下列公式計算的進(jìn)項稅額:

鐵路旅客運輸進(jìn)項稅額=票面金額÷(1+9%)×9%

「僅做展示,以文字表述為準(zhǔn)」

這張鐵路車票,可以抵扣的稅額

=263/1.09*0.09=21.72元

申報表如何填寫?

直接按照票面計算出可抵扣進(jìn)項稅后填寫到8b欄次,同時填寫到第10欄,本期用于抵扣的旅客運輸服務(wù)扣稅憑證中去。

為什么還要填寫到8b?不直接光填10欄就行了嗎?

其實和不動產(chǎn)抵扣填寫9欄一樣。這里的第10欄也是一個本期統(tǒng)計數(shù)據(jù),不參與到抵扣計算中去,所以我們在抵扣不動產(chǎn)和購進(jìn)的旅客服務(wù)都需要根據(jù)取得的相應(yīng)扣除憑證填寫到其他相應(yīng)欄次去。

這里取得是鐵路票,填寫到8b其他去就行了。第8b欄“其他”:反映按規(guī)定本期可以申報抵扣的其他扣稅憑證情況。

如果取得是專票,那就填寫到第1、2、35欄次去即可。

03

看透增值稅申報之:

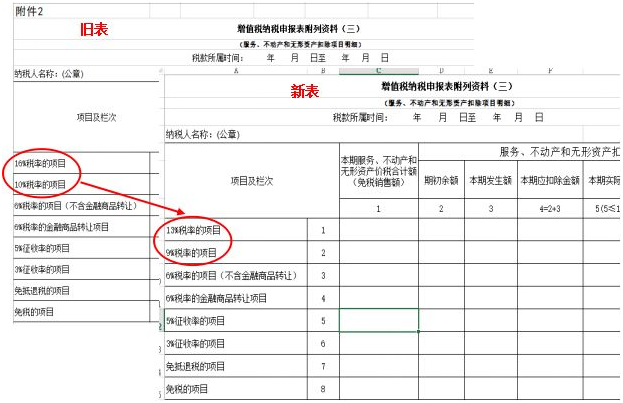

附表三的填報方法

將原《增值稅納稅申報表附列資料(三)》中的第1欄、第2欄項目名稱分別調(diào)整為“13%稅率的項目”和“9%稅率的項目”。

這塊沒什么說的,就是對應(yīng)的調(diào)整。

小好有話說:

對于小規(guī)模納稅人收入測算的風(fēng)險預(yù)警,“好會計”也有相對應(yīng)的功能。

在首頁【稅務(wù)風(fēng)險指標(biāo)】增加了收入上線預(yù)警提醒,【小規(guī)模納稅人收入測算】對于月收入金額范圍也進(jìn)行了修改。小主再也不用擔(dān)心“一不小心”收入超標(biāo),被動轉(zhuǎn)成一般納稅人的尷尬了。

點擊圖片,立即試用好會計

04

看透增值稅申報之:

附表四的變化填寫方法

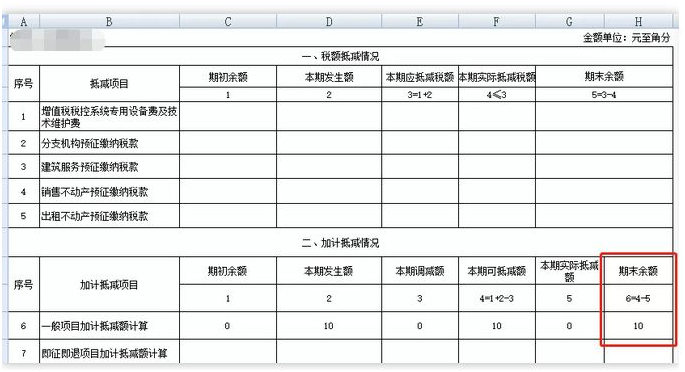

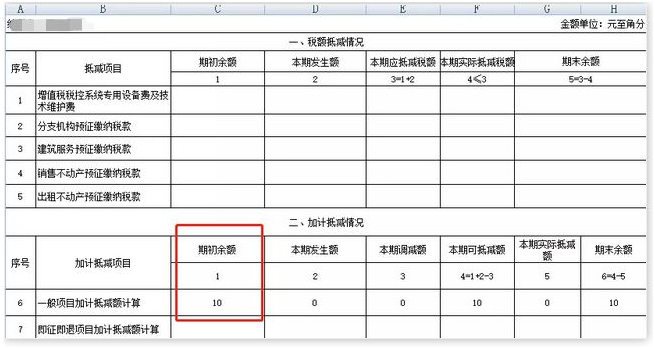

原《增值稅納稅申報表附列資料(四)》表式內(nèi)容中,增加“二、加計抵減情況”相關(guān)欄次。

這個主要是應(yīng)對新政策。自2019年4月1日至2021年12月31日,允許生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項稅額加計10%,抵減應(yīng)納稅額(以下稱加計抵減政策)。

這個表是滿足條件的納稅人統(tǒng)計記錄用于加計抵減的表。

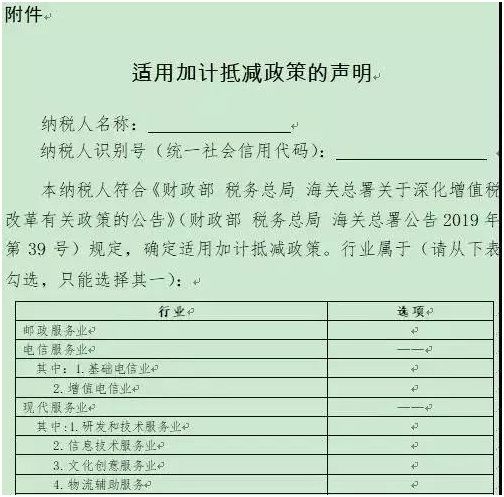

哪些納稅人滿足條件呢?

自2019年4月1日至2021年12月31日,允許生產(chǎn)、生活性服務(wù)業(yè)納稅人按照當(dāng)期可抵扣進(jìn)項稅額加計10%,抵減應(yīng)納稅額(以下稱加計抵減政策)。

生產(chǎn)、生活性服務(wù)業(yè)納稅人,是指提供郵政服務(wù)、電信服務(wù)、現(xiàn)代服務(wù)、生活服務(wù)(以下稱四項服務(wù))取得的銷售額占全部銷售額的比重超過50%的納稅人。四項服務(wù)的具體范圍按照《銷售服務(wù)、無形資產(chǎn)、不動產(chǎn)注釋》(財稅〔2016〕36號印發(fā))執(zhí)行。

所以,用不用填寫這個表,首先要去看看36號文有沒有提供這四項服務(wù),而且要看在規(guī)定期間內(nèi),你提供的四項服務(wù)銷售額有沒有達(dá)到規(guī)定的比例,滿足了,才有資格填寫這個表,不然你就沒資格填寫這個表。

如果你判斷自己滿足,那么應(yīng)在年度首次確認(rèn)適用加計抵減政策時,通過電子稅務(wù)局(或前往辦稅服務(wù)廳)提交《適用加計抵減政策的聲明》格式如下:

【案例六】

A公司是一家代理報關(guān),提供36號文規(guī)定的現(xiàn)代服務(wù)中的經(jīng)紀(jì)代理業(yè)務(wù),假設(shè)提供的報關(guān)代理服務(wù)服務(wù)銷售額比例滿足條件。

2019年4月公司取得可抵扣進(jìn)項稅額100萬,當(dāng)期銷項稅120萬,前期無留抵。

當(dāng)期計提加計抵減額=當(dāng)期可抵扣進(jìn)項稅額×10%=100*10%=10萬

那么當(dāng)期應(yīng)交稅額=120-100-10=10萬。

第2列“本期發(fā)生額”:填寫按照規(guī)定本期計提的加計抵減額,這里就是10萬。

其實附表4的這個表格有點類似稅控設(shè)備抵減的填法,它就是把我從一開始到最后加計抵減的進(jìn)項稅的過程用表格方式記錄下來。

這個表填寫后,如何進(jìn)入主表最終實現(xiàn)少交稅,這個里面還有第二步,那就是用第4列數(shù)據(jù)和每期申報的時候和主表進(jìn)行比對,看能夠抵減多少,能抵減的就填寫到本表第5列去。

比如本期銷項減去進(jìn)行120-100=20,和我可抵減數(shù)10比,我10完全可以全部抵減,那么第5列就全部填進(jìn)去。

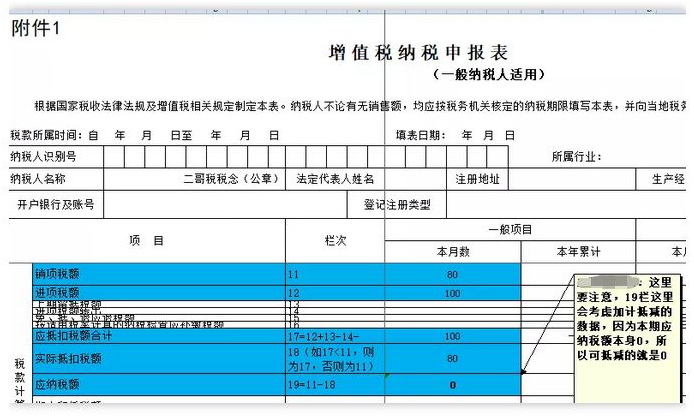

回到主表,主表沒有專設(shè)一欄體現(xiàn)這個10,直接就含在第19欄里面,具體看圖片解釋。

又比如,4月公司取得可抵扣進(jìn)項稅額100萬,當(dāng)期銷項稅80萬,前期無留抵。

當(dāng)期計提加計抵減額=當(dāng)期可抵扣進(jìn)項稅額×10%=100*10%=10萬

那么當(dāng)期應(yīng)交稅額=80-100=-20,留抵20。

所以10萬的加計抵減計提數(shù)就不能實際抵,因為本身都留抵了,你還加計抵個啥。

只有計提了留下期。

再看主表

相當(dāng)于計提的10沒用,下期填寫表格時候它自動跳到期初余額去了。

04

看透增值稅申報之:

附表五、六的變化填寫方法

1.取消了附表五,《增值稅納稅申報表附列資料(五)》

這個表取消原因就是因為這次不動產(chǎn)分期抵扣政策的取消,截止3月底所屬期附表五的期末余額,納稅人可以在4月所屬期一次性轉(zhuǎn)入到附表二的第8b欄抵扣。

2.取消原《營改增稅負(fù)分析測算明細(xì)表》。

少填一個是一個,這是好事。

文章內(nèi)容部分援引自國家稅務(wù)總局,二哥稅稅念,上海稅政第一線,暢捷通亞云,如侵權(quán),請后臺聯(lián)系處理。

點擊下方標(biāo)題 查看更多干貨

小規(guī)模自開專票 | 個體戶個稅申報 | 21種假賬手法 | 私人銀行賬戶轉(zhuǎn)賬 | 不裁員返還失業(yè)險 | 繼續(xù)教育 | 個稅稽查 | 會計失信 | 100個個稅風(fēng)險點 | 增值稅電子發(fā)票 | 個稅申報系統(tǒng)升級指南 | 發(fā)票新規(guī) | 國地稅聯(lián)姻 | 申報表 | 金三大數(shù)據(jù)稽查 | 匯算清繳 | 增值稅政策 | 7月財稅法規(guī) | 48項發(fā)票報銷新規(guī) | 個稅改革 | 稅務(wù)稽查&解決方法 | 個稅扣繳系統(tǒng)10月升級 | 個稅專項扣除法 | “五險一金”黑名單制度

會計做賬 | 公司注銷 | 56個行業(yè)會計分錄 | 年結(jié)準(zhǔn)備工作 | 財務(wù)年底焦慮 | 增值稅發(fā)票 | 468個賬務(wù)處理方法 | 110個財務(wù)成本管理公式 | 社保 | 稅前扣除 | 2018年末匯算清繳 | 印花稅的34個要點 | 財務(wù)工作的21張流程圖 | VLOOKUP操作 | 金三個稅扣繳 | 稅務(wù)稽查 | 固定資產(chǎn)折舊 | 公司注銷 | 股東轉(zhuǎn)股 | 企業(yè)涉稅風(fēng)險 | 賬務(wù)處理 | 稅率調(diào)整 | 稽查清單 | 固定資產(chǎn) | 10個財稅面試題 | 稅務(wù)零申報 | 預(yù)繳稽查風(fēng)險 | 福利費 | 年終獎 | 不征稅收入 | 跨年調(diào)賬 | 固定資產(chǎn)的進(jìn)項抵扣 | 會計科目 | 員工旅游稅前扣除 | 數(shù)據(jù)透視表圖表 | 代銷門票 | 電商財務(wù)處理 | 離職攻略 | 預(yù)警稅負(fù)率 | 數(shù)據(jù)匯總 | 零申報 | 批量生成表格 | 虛開發(fā)票 | 個稅扣繳實戰(zhàn)案例 | 涉稅風(fēng)險點分析 | 330個會計分錄 | 個體戶建賬

企業(yè)對個人支付涉稅 | 預(yù)算編制 | 2018匯算清繳(1)| 工資申報 | 財務(wù)報表 | 經(jīng)營所得 | 勞務(wù)費 | 稅務(wù)稽查 | 現(xiàn)金流分析 | 社保個稅(2) | 稅前扣除憑證 | 償債能力 | 社保個稅(1) | 納稅籌劃 | 所得稅預(yù)繳表 | 財務(wù)分析 | 財務(wù)報表 | 設(shè)備器具稅前扣除 | 職工&居民社保解析 | 管理會計政策解析 | 涉稅風(fēng)險分析 | 社保問題集合 | 個稅專項附加扣除

不拼談何會計 | 18年花費金額&19年預(yù)算 | 我在西藏做會計 | 進(jìn)銷臺賬 | 進(jìn)銷項發(fā)票識別邏輯 | 庫存匯總 | 工資表、期末結(jié)轉(zhuǎn)等 | 移動、web端更新 | 一鍵申報(易代賬) | 利潤表稅金計數(shù) | T3直升好會計 | 一鍵報稅(好會計) | 批量導(dǎo)出總賬 | 輔助核算3選1 | 固定資產(chǎn)清理小掃把 | 發(fā)票導(dǎo)入(好會計) | 設(shè)置輔助核算 | 打印明細(xì)賬 | 重算報表 | 頁面改版 | 一鍵生成工資條 | 輔助賬表更新