7月預繳將至,總被誤讀的“稅前扣除”會帶來哪些稽查風險?!

- 來源:

- 暢捷通好會計

- 作者:

- 螺絲刀

- 發布時間:

- 2018年07月05 09:54

- 瀏覽:

- 2152

距離2018年6月6日,發布《企業所得稅稅前扣除憑證管理辦法》(國家稅務總局公告2018年第28號)(以下簡稱“28號公告”)已近一個月,財稅屆對此公告的內容反應非常激烈。 不少財稅實務工作者認為28號公告是很接地氣的“企業所得稅稅前扣除憑證” 管理辦法,例如“第二條 本辦法所稱稅前扣除憑證,是指企業在計算企業所得稅應納稅所得額時,證明與取得收入有關的、合理的支出實際發生,并據以稅前扣除的各類憑證。” 這句話,被很多人解讀為“應稅項目支出可不憑發票扣除” “糾正以前必須取得發票才能在所得稅稅前進行扣除的錯誤”。 對此我表示:你以為你以為的就是你以為的嗎?! 我要說的是:從《企業所得稅法》到后來的各種“通知”“公告”“意見”,壓根就沒有過“必須取得發票才能在企業所得稅前扣除”的規定! 例如

| 國家稅務總局關于印發〈進一步加強稅收征管若干具體措施〉的通知》(國稅發〔2009〕114號)第六條規定“未按規定取得的合法有效憑據不得在稅前扣除” |

| 《國家稅務總局關于加強企業所得稅管理的意見》(國稅發〔2008〕88號)第二條規定“不符合規定的發票不得作為稅前扣除憑據” |

從企業所得稅申報表上,我們也能找出至少以下這些經常發生的企業支出,都是不需要取得發票就可以稅前扣除的項目:

| 職工的工資薪金支出 |

| “五險一金”支出 |

| 資產的折舊、攤銷扣除 |

| 繳納政府性基金、行政事業性收費 |

| 支出的土地出讓金 |

| 公益性捐贈支出 |

| 資產損失稅前扣除 |

| 境外購買貨物、勞務 |

| 稅務機關征收的稅金和代征的費、金 |

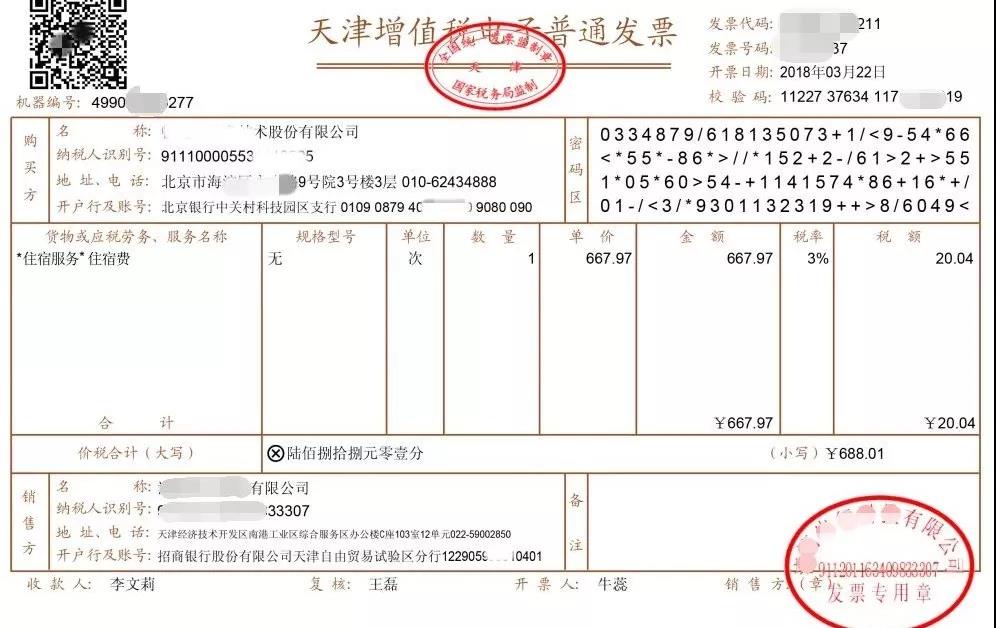

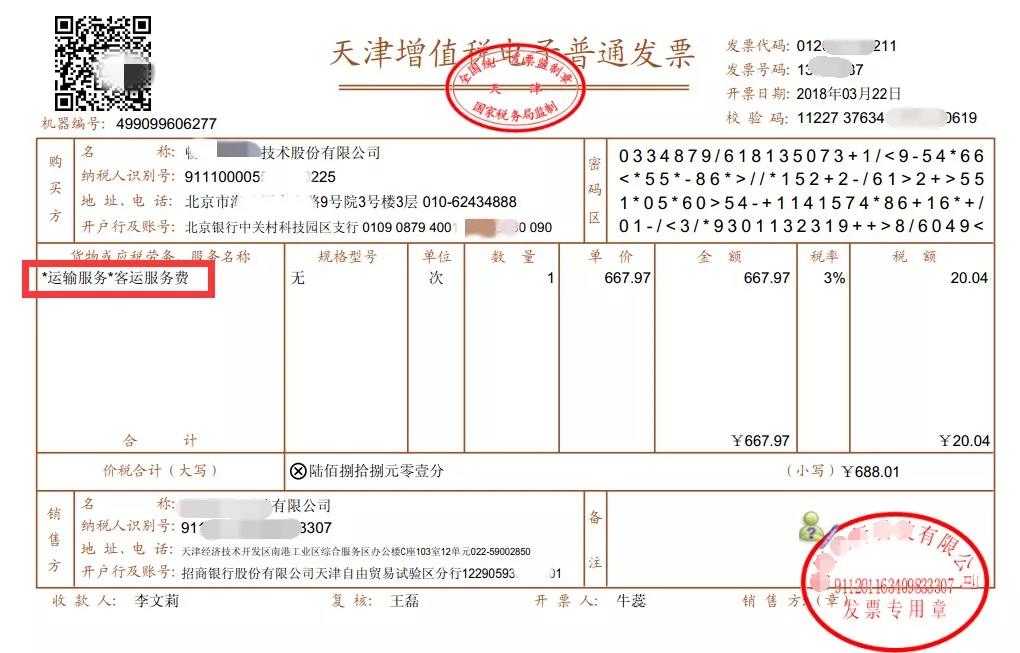

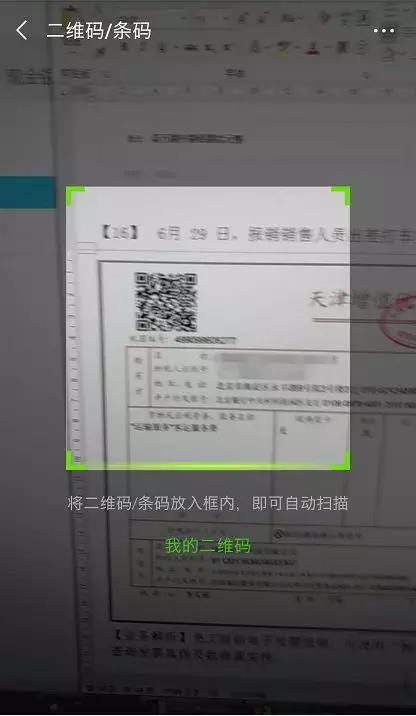

而其余需要憑發票才可稅前扣除的項目,都是對于增值稅(營改增之前還包括營業稅)應稅項目支出而言,所以28號公告在扣除憑證方面,至少明確了以下3點: 1、稅前扣除憑證必須遵循“真實性、合法性、關聯性”的原則; 2、稅前扣除憑證包括了“外部憑證”和“內部憑證”; 3、稅前扣除憑證中的“外部憑證”包括但不限于發票(并不是發票不屬于稅前扣除憑證)。 對于第一點中的三個原則,應注意以下幾種情形: 01 真實性=經濟業務真實+支出已經實際發生。 02 合法性=形式、來源符合國家法律、法規等相關規定。 ▲補充:來源合法中的“對方有資格開具”在28號公告第九條實質上做了硬性規定:有資格開具發票,就必須以發票作為稅前扣除憑證(后文會解讀)。 ▲非法的支出不得扣除。例如,虛購業務買回來的發票不得扣除,超過年息36%的民間借貸不得扣除,行賄支出不得扣除等。 03 關聯性=稅前扣除憑證與其反映的支出相關聯+有證明力。 類似于“真實性”中的各種業務、憑證的匹配。而實際上“關聯性”因為沒有具體的標準,從而很難正確把握。 所以:發票,一直就不是唯一的稅前扣除憑證。但在以票控稅的環境下,發票永遠是稅前扣除的重要憑證! 28號公告第九條: 企業在境內發生的支出項目屬于增值稅應稅項目(以下簡稱“應稅項目”)的,對方為已辦理稅務登記的增值稅納稅人,其支出以發票(包括按照規定由稅務機關代開的發票)作為稅前扣除憑證; 對方為依法無需辦理稅務登記的單位或者從事小額零星經營業務的個人,其支出以稅務機關代開的發票或者收款憑證及內部憑證作為稅前扣除憑證,收款憑證應載明收款單位名稱、個人姓名及身份證號、支出項目、收款金額等相關信息。 公告第九條的上半句話,明確了獲取發票作為稅前扣除憑證的強制性。 例如:企業從銀行辦理業務被扣除的手續費等支出,在營改增之前,一般是無法獲取發票的,只能憑支出憑單列支并稅前扣除。而有了28號公告第九條這上半句話,若企業無法從銀行這樣的“辦理稅務登記的增值稅納稅人”取得實際業務支出的發票,就不得稅前扣除!側面印證了“稅前扣除憑證”原則中的“來源合法”性,有資格開具發票,就必須開具! 而公告第九條的下半句話,明確了兩種可不憑發票進行稅前扣除的情況,就是無資格直接開具發票的對象為: 1.依法無需辦理稅務登記的單位 2.從事小額零星經營業務的個人 這,等于是28號公告用排除法確定:只要是屬于辦理營業執照(稅務登記)等相關證照(已領取加載統一社會信用代碼營業執照等證照的企業不再單獨進行稅務登記)的經營戶,就不適用這兩種情形,發生應稅項目支出時,仍須以發票作為稅前扣除憑證。 此時,我想到很多企業都會問的一個問題:是否今后從菜市場個人手中采購公司食堂所用的食材原料,就不需要憑去稅局申請的代開發票,就可以抵扣啦? 我的回答是:對,不需要了。 可以用收款方的內部憑證作為扣除憑證,但需要注意的是,首先滿足“零星經營業務”,也就是單次500元以下;其次憑證上必須注明:收款單位名稱、個人姓名,身份證號、支出項目、收款金額。 預計過不了多久,您就可以獲得菜市場所有菜販子的身份證號了。 例如:收款人姓名張三,身份證號440301xxxxx,支付項目:馬鈴薯X斤,金額300元。 所以,文章開頭那樣的稅前扣除憑證的誤讀,會導致無盡的稅務稽查風險,在大數據+人工智能的環境下,應獲取發票而未獲取發票,是很容易被金三系統注意到的。 其實,還有另外一種風險,隨著增值稅電子發票的普及,各位財務朋友也會逐漸的遇到, 例如:員工報銷差旅費或者交通費時,提供增值稅電子發票的PDF文件(如下圖),財務能正確迅速識別嗎? 乍一看,這張發票是住宿費,員工拿來報銷,應該做入“XX費用-差旅費”,企業所得稅中可以全額稅前扣除。 而實際上這張發票的真容如下,它是一張不折不扣的交通費發票,員工因為交通費超標,所以把交通費改為住宿費來報銷,這樣的改票,會讓企業稽查風險大大增加! 看完以上兩張“真假美猴王”似地發票,財務人員是不是驚出一身冷汗?餐飲發票改成住宿費發票是否存發生在你的企業?員工在4月份報銷一張住宿費發票,6月份拿同樣的電子發票再重復報銷一次住宿費是否存在? 要知道,出現這樣的問題,審核不嚴的鍋,可不會有老板幫你背。 正常的避免方法,是登錄《國稅總局全國增值稅發票查驗平臺》https://inv-veri.chinatax.gov.cn/ 可是查驗一張發票,需要填寫這么多信息,手上那么多發票,豈不是需要專門聘請一個人來從事查驗發票的工作? 《國家稅務總局關于印發〈進一步加強稅收征管若干具體措施〉的通知》(國稅發〔2009〕114號)第六條規定“未按規定取得的合法有效憑據不得在稅前扣除” "原來使用的軟件,每月僅理票、錄入日記賬,錄的頭暈,錄完日記賬,還要錄入發票、做憑證,經常在電腦前做賬,得了嚴重的頸椎病”。 ——某會計 暢捷通“好會計”,作為會計行業云財務的“新式武器”,只需要其中的“發票管理”功能,就可以解決以上報銷發票驗真+業務發票做賬的所有麻煩。 好會計移動端直接掃描發票二維碼,1秒取來國稅查驗平臺數據,再也不怕零散報銷發票的驗證啦。 點擊看大圖 好會計電腦端,發票可以一鍵取票或用掃碼槍批量掃碼錄入,往來業務的進銷發票,輕松準確獲取,還能智能判斷,批量生成記賬憑證。一般納稅人還可以收到認證過期預警、測算進項提前控制稅負! "使用‘好會計’,會計不加班,職業無風險,頸椎病也好轉啦”。 ——某使用“好會計”的會計業務真實 1.合同或協議。(簽訂合同的差旅費,簽訂前的一些邀約、備忘,正式文本,合同履約能力與生產量) 2.購進與銷售環節運輸匹配 3.庫存與實際購進的票據上數量、金額匹配 4.生產車間領料單、退料單、入庫單、水電耗用、工資支出 5.出庫單或發貨單,銷售清單。 實際支出

(實際支付)銀行單據(對賬單、匯票、收付款收據等) 第三方支付記錄 形式合法 開具憑證的內容、時間、對象等 來源合法 發票是從稅務機關領購的,從對方取得的,對方有資格開具